【融資最大7,200万円】創業時の資金調達なら、公庫の新規開業資金がおススメ!

「創業のタイミングで融資を受けたい!」

「設備投資が多いので、借入したい!」

と、自己資金では限界を感じる事業者様、融資を活用しませんか?

自己資金のみの経営では、以下のような事象が起こります。

・不安定な資金繰りリスクが発生

・自己資金以上のビジネス拡大が困難

一方で、融資等の資金調達を行うことで、事業拡大をスピーディーに行うことができるため、

本コラムでは、創業時のおススメ融資である

日本政策金融公庫(以下、公庫)の新規開業資金を解説いたします。

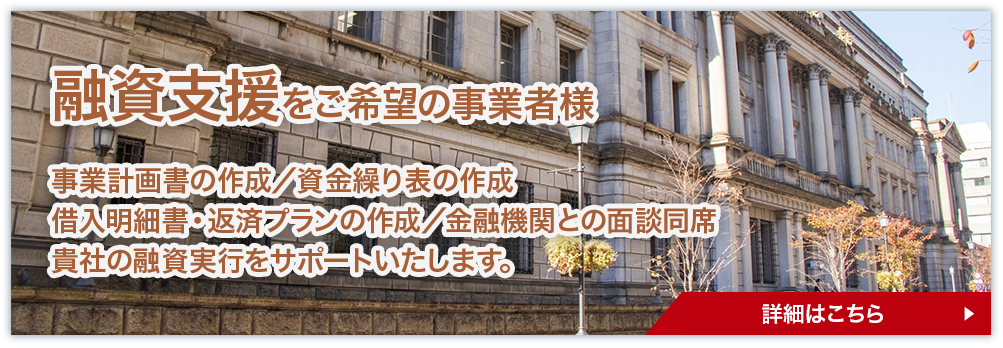

当社は、宮城県/仙台市を中心に、東北の中小企業に対して、資金繰りコンサルティングを行っております。

資金繰りを意識した経営を行い、融資を活用した事業拡大を検討しましょう!

この記事はこんな人におススメ

1.これから創業を予定している方

2.創業時に設備投資等を検討している方

3.融資を受けて資金繰りを安定したい方

4.公庫の新規開業資金の活用方法を知りたい方

5.融資以外の資金調達方法を知りたい方

新規開業資金の概要

始めに、新規開業資金を活用できる事業者や融資内容等、新規開業資金の概要について、解説いたします。

新規開業資金を受けられる事業者

創業前に限らず、創業間もない事業者も下記の通り、対象となります。

1. 新たに事業を始める場合

2. 事業開始後おおむね7年以内の場合

「新たに事業を始める」または「事業開始後」に必要な設備資金および運転資金が対象です。

※「廃業歴等があり、創業に再チャレンジする方」は、

前事業に係る債務を返済するために必要な資金もお使いいただくことができ、

運転資金は15年以内(うち据置期間5年以内)までご利用いただけます。

融資内容

| 項目 | 具体的内容 |

| 融資限度額 | 7,200万円 <※1> (うち運転資金 <※2> 4,800万円) |

| 設備資金 <※3> の返済期間 | 20年以内(据置期間 <※4> 5年以内) |

| 運転資金 <※5> の返済期間 | 10年以内(据置期間5年以内) |

| 必要な自己資金 | 0円 <※6> |

| 担保、保証人 | 無担保、無保証人 <※7> |

| 金利の相場 | 2%~3%(事業者状況や特別利率によって変動アリ) 【新たに事業を始める方または事業開始後税務申告を2期終えていない方】 原則として0.65%(雇用の拡大を図る場合は0.9%)引下げ。 |

<補足>

<※1> 融資限度額:必ず7,200万円まで融資受けられることではありません。

公庫内の支店決裁額である、下記金額は考慮したほうが良いです。

・事業開始前の場合、3,000万円まで

・2期未満&売上実績ありの場合、6,000万円まで

<※2> 運転資金の融資目安:毎月の固定額の2~3カ月分が一般的

<※3> 設備資金:初期投資(内装工事、機械・設備・システム導入、建物の敷金、HP制作等)

<※4> 据置期間:元本返済がなく、金利支払いのみの期間

<※5> 運転資金:毎月発生する費用(仕入、人件費、地代家賃、広告費等)

<※6> 自己資金:これまで、公庫の創業融資では自己資金の目安が1/3⇒撤廃されました。

※但し、自己資金がないと、創業に向けた準備不足の印象が残ります。

<※7> 無保証人:経営者保証も不要(スタートアップ創出促進保証制度)

特別利率

基準利率は2.25~3.45%(令和6年5月1日現在)ですが、

税務申告を2期終えていないかつ、下記要件に該当する場合は、特別利率で融資を受けることができます。

| 名称 | 要件 |

| 特別利率A 1.85~3.05% | 1.女性の方、35歳未満または55歳以上の方 |

| 2.外国人起業活動促進事業における、特定外国人起業家の方で新たに事業を始める方 | |

| 3.創業塾や創業セミナーなど(産業競争力強化法に規定される認定特定創業支援等事業) を受けて新たに事業を始める方 | |

| 4.「中小企業の会計に関する基本要領」または「中小企業の会計に関する指針」を適用している、 または適用する予定の方であって、自ら事業計画書の策定を行い、認定経営革新等支援機関 <※8> (税理士、公認会計士、中小企業診断士など)による指導および助言を受けている方 | |

| 5.地域おこし協力隊の任期を終了した方であって、 地域おこし協力隊として活動した地域において新たに事業を始める方 | |

| 6.Uターン等により地方で新たに事業を始める方 | |

| 特別利率B 1.60~2.80% | 3に該当する方のうち、女性の方または35歳未満の方 |

| 6に該当する方のうち、過疎地域で新たに事業を始める方 | |

| 7.デジタル田園都市国家構想交付金(旧:地方創生推進交付金を含む。) を活用した起業支援金の交付決定を受けて新たに事業を始める方 | |

| 9.日本ベンチャーキャピタル協会の会員(賛助会員を除く。)等または中小企業基盤整備機構もしくは 産業革新投資機構が出資する投資事業有限責任組合等から出資を受けている方(見込まれる方を含む。) | |

| 特別利率C 1.35~2.55% | 8.デジタル田園都市国家構想交付金(旧:地方創生推進交付金を含む)を活用した 起業支援金および移住支援金の両方の交付決定を受けて新たに事業を始める方 |

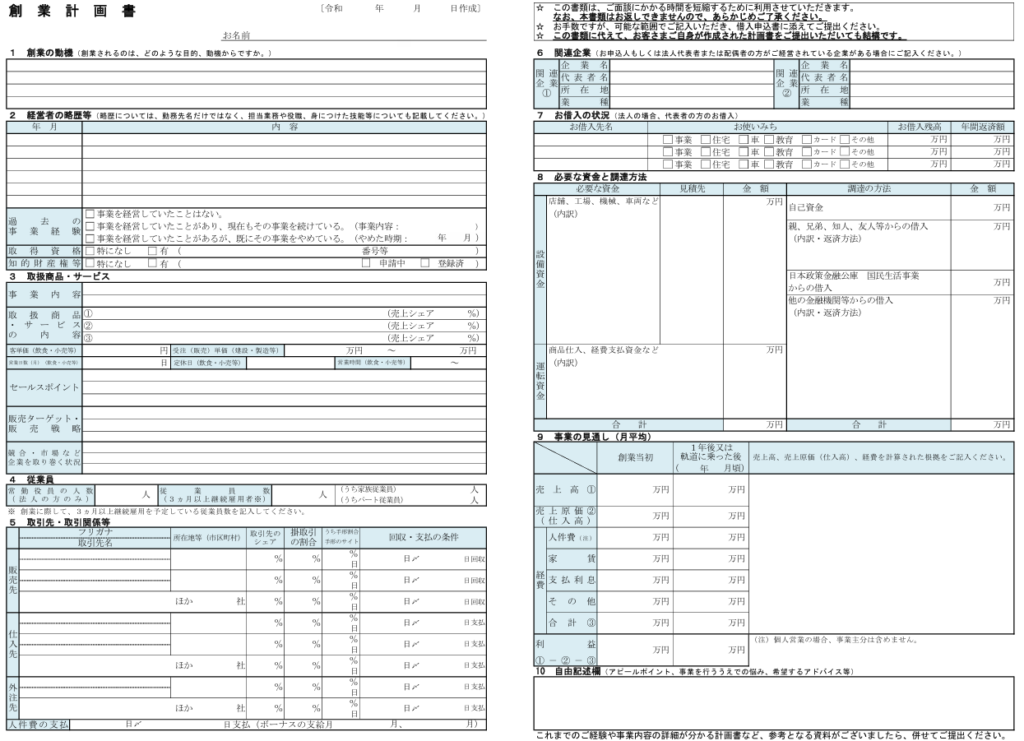

新規開業資金を受けるためのステップ

次に、融資相談を行う上での必要書類や、

融資の確度を高めるための事業計画書の書き方に関するポイントを解説いたします。

必要書類

| 項目 | 具体的内容 |

| 借入申込書 | 申込者情報や、借入希望額等の情報を記載します。 |

| 創業計画書 | 公庫指定の創業計画書(A3サイズ)です。 |

| 補足資料 | 創業計画書では記載ができない重要な情報を別紙で用意します(任意) (ビジネスモデル全体像、詳細の収支計画、資金繰り表等) |

| 見積書 | 設備投資や運転資金を証明する書類として、見積書等が必要です。 |

| その他必要書類 | ・預金通帳や領主書など支払い状況が分かる書類(直近6カ月分) ・源泉徴収票または確定申告書の控え ・運転免許証またはパスポート ・住民票の写し ※その他、担当者より依頼があった書類 |

補足資料は、事業計画書の内容を補足するための資料になります。

公庫の担当者・決裁者は、日々多くの事業計画書をチェックしているため、

「伝えるべき必要な情報について、補足資料で肉付けする」という活用方法をしましょう。

また、公庫の出張相談会を行っている商工会等があります。公庫へ飛び込みで訪問する前に、

公庫の出張相談会や、融資コンサルタント等へ、事前相談をおすすめしております。

事前に融資可否を把握したい方は、お気軽にお問い合わせください。

事業計画書の記載項目・ポイント

銀行としては、「貸したお金がちゃんと返ってくるか」を最も重視します。

従って、当社はちゃんと返済できる力があることを事業計画書で示すことがポイントです。

返済できる力を示す根拠として、項目ごとに解説いたしますが、

最後には、「全体の整合性が保たれているか」について、必ず確認しましょう。

| 項目 | 具体的内容 | 内容が薄い時の 公庫担当者の印象 |

| 1. 創業の動機 | 小規模事業者の場合、ビジネスの成功は経営者に左右されます。 「社会問題を解決したい」等、経営者として創業に対する想いや、 意志の強さをアピールします。 | 「事業を継続できる熱意が足りない」 「創業までの準備不足」 |

| 2. 経営者の 略歴等 | 自身のこれまでの略歴を記載しますが、 特に、取り組む事業に関連する経歴、特許、資格を記載します。 経営者に近い領域に事業展開をすることで、成功確率は高くなります。 | 「関連性ない事業でリスクが高い」 「強みの源泉がない」 |

| 3. 取扱商品・ サービス | ここでは、マーケティング戦略を中心に記載します。 ・【だれに】ターゲットはだれか ・【何を】強み(セールスポイント、差別化)は何か ・【どのように】4P(商品、価格、販売経路、販促)をどうするか 等、ビジネスとして勝ち抜く根拠をアピールします。 | 「誰が買うか分からない商品/集客」 「事業の成功確率が低い」 |

| 4. 従業員 | 既に創業している場合、従業員の状況について、記載します。 | (従業員数が多い場合、) 「従業員を抱えすぎている」 |

| 5. 取引先・ 取引関係等 | 商品・サービスを ・どこで仕入れて ・どこに外注して ・どこに販売しているか 等、具体的(取引先の固有名詞)に記載すると、信憑性が高まります。 | 「ビジネスモデルが不明確」 |

| 6. 関連企業 | 最近、追加された項目です。 「お申込人もしくは法人代表者または配偶者の方が ご経営されている企業がある場合」に記載します。 | – |

| 7. お借入の 状況 | 事業もしくは、個人で借入がある場合は、 借入状況(借入残高、年間返済額)を記載します。 当然ですが、虚偽のない記載が必須です。 | 「借入の把握ができていない」 「借入が多い」 |

| 8. 必要な資金 と調達方法 | 取組に必要な資金がいくらか、資金調達の方法を記載します。 具体的には、「右側:資金調達方法」「左側:資金使途」となり、 最後に、左右の合計額が合っているかを確認します。 | 「自己資金の準備が少ない」 「お金の使い道が不明確」 |

| 9. 事業の見通し (月平均) | 「創業当初」「軌道に乗った後(1年間)」の収支計画を記載します。 右側の欄には、売上等の根拠を記載しますが、 具体的には「売上=客数×回転数×客単価」のように、 売上を細分化することで、数字を具体的に示すことができます。 | 「売上予測の妥当性がない」 「利益が出る収支計画ではない」 「利益から返済できる余力がない」 |

融資を受けにくいケース

融資を受けやすくするためには、前述の通り、

「事業計画書の記載項目・ポイント」に沿った創業計画書が必要ですが、

融資を受けにくい要因をつぶすことも、融資の確度を高めるため、解説いたします。

1.税金や返済に関する滞納がある

2.フリーローン等を利用している

3.事業内容・事業計画が不十分である

4.直近決算が赤字である ※決算が出る前に融資を受けることがおススメ

5.企業規模以上の融資額を希望している

6.自己資金を用意していない ※「自己資金を蓄えている=計画性・本気度」の印象を与える

今後の資金繰り戦略

これから長期的に経営を行うにあたって、経営の土台である「資金繰りの安定」は、必要不可欠です。

企業の倒産要因は、簡潔に言えば、「キャッシュがなくなる」ことです。

資金繰りが不安定な場合、常にキャッシュを気にしながら経営を行う必要があるため、

気が気でない日々が続き、本業に支障が出ます。

資金繰りを安定、ひいては経営を安定させるためにも、

今後の資金繰り戦略として、下記4つの資金調達方法を解説いたします。

1.地銀・信用金庫からの資金調達(信用保証協会付き融資)

信用保証協会付き融資(以下、保証協会付き融資)とは、

信用保証協会が融資の保証を行う融資のことを指します。

保証という名の通り、事業者が融資の返済が困難となった際には、

事業主の代わりに、信用保証協会が立て替えて返済するため、

金融機関としては、貸倒リスクが低減することで、貸付に取り組みやすい融資制度です。

事業者のデメリットとしては、

・信用保証料が発生する

・融資限度額8,000万円(無担保)の上限がある

があげられますが、創業時の信用度が低い事業者でも融資を受けることができるため、

初めの資金調達手段として、保証協会付き融資を利用することが多いです。

2.地銀・信用金庫からの資金調達(プロパー融資)

プロパー融資とは、銀行が信用保証協会の保証を付けずに行う融資のことを指します。

保証協会付き融資と違い、金融機関にとっては、貸倒リスクが大きいため、

プロパー融資を受けるためには、金融機関との実績や、良好な財務体質等、

金融機関からの高い評価(関係性の構築)が必要になります。

創業時からプロパー融資を受けることは、難易度が高いですが、

金融機関との関係性を築きながら、プロパー融資にチャレンジを検討しましょう。

3.補助金

融資のほか、補助金による資金調達があります。

補助金とは、「投資に対して、一部補助金を受け取ることができる」制度です。

経済産業省等より、様々な補助金が公募されていますが、

・事業再構築補助金

・ものづくり補助金

・持続化補助金

・中小企業省人化投資補助金(省人化補助金)

等、投資の1/2~3/4を補助される補助金制度の活用を検討してみてください。

補助金に関する最新情報は、下記コラムをご参照ください。

補助金活用を検討している事業者様は、以下の問い合わせページより、

LINE登録いただきますと、「補助金チェックリスト30選」を無料プレゼントしています!

チェックリストを活用して、自社の補助金の可能性を是非チェックしてみてください。

※補助金サポート業者等の同業他社は、固くお断りいたします。

当社は、採択率97%を強みに、補助金受給まで完全サポートいたします。

詳しく知りたい方は、下記よりお問い合わせください!

4.クラウドファンディング

クラウドファンディングとは、「インターネット上で、賛同する人より資金調達」できる仕組みです。

プラットフォーム上で、商品・サービスの想い(解決したい社会問題など)を発信することで、

支援者を募ることができるため、資金調達に加えて、認知拡大やテストマーケティングの恩恵が受けられます。

【参考:主なクラウドファンディングのサイト】

1.CAMP FIRE

2.Makuake

3.READY FOR

こんなお悩みがある事業者様は、当社へご依頼ください!

1.これから創業を予定している方

2.創業時に設備投資等を検討している方

3.融資を受けて資金繰りを安定したい方

4.新規開業資金の活用方法を知りたい方

5.融資以外の資金調達方法を理解したい方

6. どんな補助金があるか分からない

7. 融資サポートをどの会社に頼んでいいか分からない

8. 事業計画書はどのように書けばいいか分からない

9. 以前申請したが、融資を受けられなかった

10. 融資実行率の高い補助金コンサルタントに依頼したい

11. 新たな金融機関を開拓したい

当社は、中小企業診断士(経営診断のプロ)・認定支援機関(中小企業庁認定)に登録されており、金融機関とのネットワークがあるため、融資に向けたサポートが可能です。

本コラムのまとめ

・創業時の融資は、公庫の新規開業資金がおススメ!

・融資を受けるためのポイントは、「経験・実績」「自己資金の多さ」「事業プランの精度」等

・事業計画の精度向上、融資の確度向上の手段として、融資コンサルタントに相談も検討

・経営の安定に向けて、創業後の資金繰りは必要不可欠である

・融資以外の資金調達方法もあるため、総合的な資金繰り戦略が必要